关于举办“建筑施工企业纳税与筹划实务操作”培训班的通知

中施企协财税字〔2018〕1号

各关联协会,会员企业、有关单位:

随着“营改增”、“一带一路”、PPP、金税三期的实施,对建筑施工企业的税务管理提出了更高要求。为提高建筑施工企业财会人员的业务水平,帮助建筑施工企业解决共同面临的纳税难点问题,指导制定有效的税务规划,提升税务管理水平,促进高质量发展,中国施工企业管理协会建筑财税工作委员会与天扬君合财税服务集团联合在2018年分期举办“建筑施工企业纳税与筹划实务操作”培训班。现将有关事宜通知如下:

一、参加人员

建筑施工企业财税管理人员。

二、主要内容

建筑施工企业涉及各个税种的基本规定、难点解析、税务筹划,以及税务风险的应对,特别是针对特殊的企业重组、纳税风险及稽查应对等,具体内容如下:

(一)建筑施工企业税务管理综述

1、建筑业税务登记管理

2、建筑业跨区域涉税事项报验管理

3、发票管理

4、纳税申报与税款缴纳

5、非正常户管理

6、纳税信用评价管理

(二)建筑施工企业增值税及筹划

1、增值税的基本政策解读

2、建筑业内部资质共享的处理与筹划

3、建筑业纳税义务发生时间的确定

4、建筑业视同销售的涉税处理

5、建筑业混合销售的税务处理

6、建筑业增值税的筹划及案例

(三)建筑施工企业所得税及筹划

1、企业所得税基本政策解读

2、建筑业应税收入的确认

3、税前扣除原则及确认

4、建筑业跨区域汇总纳税处理

5、企业所得税的筹划及案例

(四)建筑施工企业个人所得税及筹划

1、个人所得税基本政策解读

2、计提未缴纳个税的处理

3、各类津贴补贴收入的处理

4、一次发放数月工资的处理

5、核定征收个税的处理

6、个人所得税筹划及案例

(五)建筑施工企业其他税种及筹划

资源税、城市维护建设税及教育费附加、城镇土地使用税、耕地占用税、土地增值税、房产税、车船税、车辆购置税、印花税、契税、环境保护税等多个税种的难点解析及筹划。

(六)建筑施工企业重组及筹划

1、建筑企业重组的涉税规定

2、企业重组中增值税留抵的涉税处理

3、特殊性重组的判断标准

4、企业合并和分立的税收优惠承继

5、企业重组的税务筹划及案例

(七)建筑施工企业纳税风险及稽查应对

1、建筑业的纳税风险及防范

2、建筑业税务稽查及应对

三、师资团队

建筑央企财税实战专家,中国注册税务师协会特聘实战讲师,天扬君合财税服务集团专业人士等。

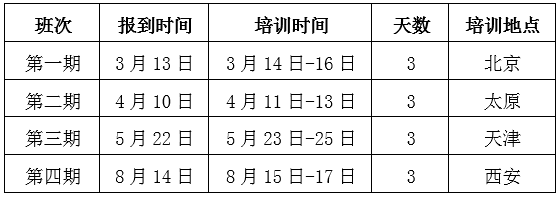

四、时间地点

2018年培训时间具体安排:

备注:具体地点将于开班前半个月另发补充通知。

五、其他事项

(一)请参会人员将“报名回执表”发邮件或发传真至中国施工企业管理协会。

(二)培训费2500元/人,食宿统一安排,住宿费自理。现场交纳培训费时,只收现金,不能刷卡。建议开班前汇款至我会账户:

户 名:中国施工企业管理协会

开户行:中国民生银行北京东二环支行

账 号:0148 0142 1000 0050

行 号:3051 0000 1483

汇款用途请注明“纳税与筹划培训费”,以个人名义汇款的需注明单位名称。其中:开具增值税普通发票的,需提供企业纳税人识别号;开具增值税专用发票的,需提供企业专票信息。发票信息连同报名回执表一起发至我会邮箱。

六、联系方式

(一)中国施工企业管理协会

郑求松:010-63253470,13511051209

孙 鑫:010-63253415

孙丽华:010-63253461

传 真:010-63253472

网 址:www.cacem.com.cn

地 址:北京市海淀区北小马厂6号华天大厦4层

(二)天扬建筑业财税网校

咨询热线:4001335880

网址:www.tianyangtax.com

附件:报名回执表

中国施工企业管理协会建筑财税工作委员会

2018年1月17日