2015年,随着我国经济发展进入新常态,工程建设行业的发展环境发生了新变化。经济下行压力依然较大、固定资产投资增速下滑、项目融资难度不断加大等因素都给广大工程建设企业的可持续发展带来了新挑战。

为了解工程建设企业经营情况,掌握行业发展现状,判断发展趋势,中国施工企业管理协会行业发展部部分地区和企业生产经营情况进行了抽样调查。

本次抽样调查数据在全国优秀施工企业申请数据库中抽取,总计有效企业经营数据296份;另外抽取了副会长单位9家:分别为中国能源建设集团有限公司,中国石油工程集团有限公司 ,中国中铁股份有限责任公司,中国电力建设集团有限公司,宝业集团股份有限公司,中国化学工程集团公司,中国新兴建设开发总公司,中亿丰建设集团股份有限公司,中国建筑工程总公司 ;抽样省市为广东省,河南省,山西省,浙江省,深圳市,天津市;抽样行业为石油工程建设行业和电力建设行业。

一、抽样工程建设企业2015年度经营情况

(一)地区划分企业经营数据

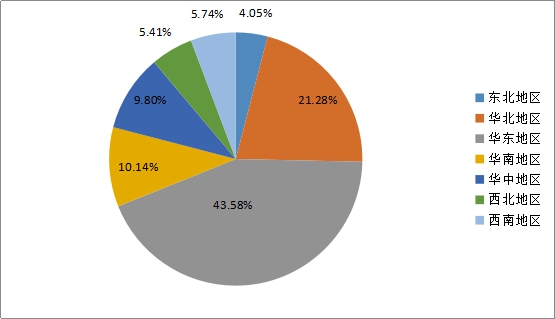

抽样企业中,华东地区(上海、江苏、江西、浙江、福建、山东、安徽)企业数量占比43.58%;华北地区(北京、天津、河北、内蒙古、山西)企业数量占比21.28%;华中地区(湖北、河南、湖南)数量企业占比9.80%;华南地区(广西、广东)企业数量占比10.14%;西南地区(云南、四川、贵州、重庆)数量企业占比5.74%;西北地区(陕西、青海、宁夏、新疆)企业数量占比5.41%;东北地区(辽宁、黑龙江)企业数量占比4.05%。

图1:不同地区抽样企业数量分布图

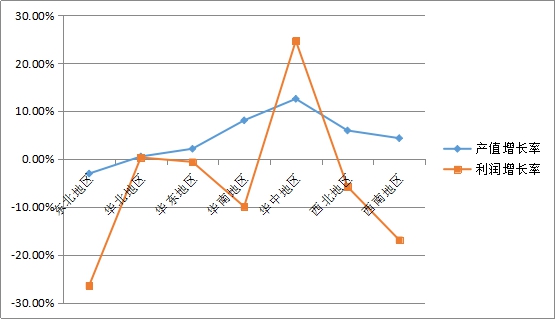

下表及图2所示为2015年度抽样企业按照区域划分后的产值增长率及利润增长率

在7个地区内,只有华中地区和华北地区的产值及利润增长率为正向增长,华中地区增幅最大,分别为12.55%,24.67%。其余5个地区的利润增长率相较于产值增长率而言都出现了不同程度的下滑趋势。

东北地区企业经营数据波动幅度最大,产值增长率下降3.04个百分点,利润增长率下降26.44个百分点。

|

|

产值增长率 |

利润增长率 |

|

东北地区 |

-3.04% |

-26.44% |

|

华北地区 |

0.53% |

0.31% |

|

华东地区 |

2.14% |

-0.60% |

|

华南地区 |

8.07% |

-9.92% |

|

华中地区 |

12.55% |

24.67% |

|

西北地区 |

5.95% |

-5.78% |

|

西南地区 |

4.35% |

-16.87% |

表1:划分区域内产值增长率及利润增长率

图2:产值增长率及利润增长率变化图表

(二)资质划分企业经营数据

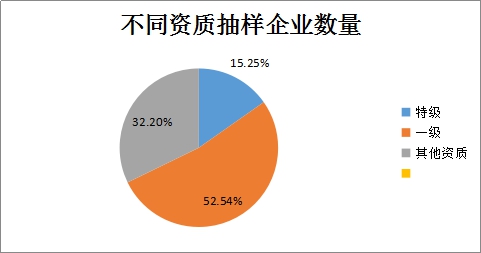

在所抽取的296家企业中,一级资质占比最多,共计155家,特级资质企业45家。如图3所示为抽样企业的资质比例分布。

图3:抽样企业不同资质企业数量比例分布

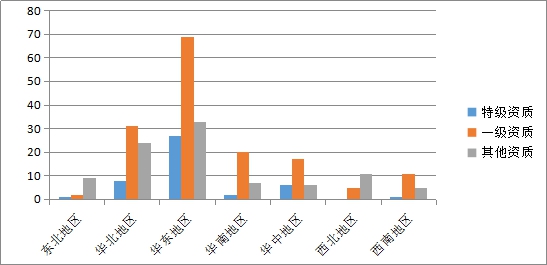

拥有特级及一级资质的企业则大部分分布在华北、华东地区。其中,华东地区的特级、一级资质企业最多,特级企业达到27家,一级企业达到69家,拥有其他资质等级企业数量也达到了33家。而东北、西北地区的特级及一级资质企业数量最少。

图4:各地区不同资质等级企业分布图

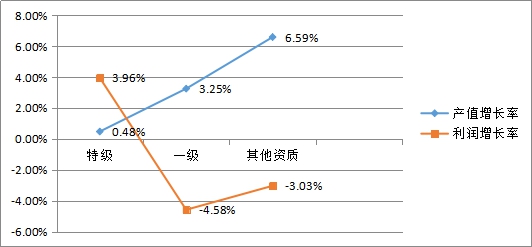

通过计算,得出不同资质企业的产值增长率和利润增长率(图5),可以看出,特级资质企业的产值和利润都呈现出正向增长,虽然产值增长率并不高,仅为0.48%,但利润则同比增长了3.94个百分点。一级资质企业和其他资质企业虽然产值与去年同期相比仍在在增加,尤其其他资质企业,产值同比增长6.59个百分点,是所得利润却大幅度下降。新常态下,不断的扩充产值并没有给企业带来丰厚的利润回报。

图4:不同资质企业产值及利润增产率变化图表

二、协会副会长单位2015年度经营情况

在抽样的9家副会长单位中得到统计数据,2015年总产值同比上涨2.52个百分点,新签合同额境内额增长率同比下降2.6个百分点,新签合同额境外额同比上涨26.93个百分点;2015年净利润同比上涨7.06个百分点

三、抽样省市建筑业企业2015年度经营情况

(一)广东省

1、企业经营情况

截至2015年底,广东省建筑业企业达到4714家,同比下降1%;建筑业总产值8865.68亿元,同比增长6.1%;新签订的合同额10211.77亿元,同比增长3.7%;房屋建筑施工面积50461.59万方米,同比下降5.6%;期末从业人数为168.58万人,同比下降2.5%

2、行业发展中存在的主要问题

省内建筑行业发展仍不适应现代经济社会发展的需要。城乡规划对新型城镇化发展的统筹引领作用需要加强,区域发展不平衡、建设方式粗放、工业化、信息化、标准化水平偏低,管理手段落后;建造资源耗费量大,碳排放量突出;多数企业科技研发投入较低,缺少核心技术,专利和专有技术拥有数量少;缺乏科技领军人物和高素质的复合型人才,一线从业人员技术水平不高等问题。

(二)山西省

1、企业经营情况

2015年山西省建筑业企业完成产值2931.3亿元,比上年同期减少172.2亿元,同比下降5.5%。从省内外完成产值看,省内完成任务产值1887.3亿元,同比下降11.9%,占建筑业总产值比重为64.4%;省外完成产值1044亿元,同比增长8.7%,占建筑业总产值比重为35.6%;全省有工作量的建筑业企业签订合同总额6333.0亿元,比上年同期增长337.5亿元,同比增长5.6%。其中,本年度新签合同额3259.4亿元,比上年同期增加52亿元,同比增长1.6%;全省建筑业企业主营业收入2915.8亿元,同比下降6.3%;利润总额84亿元,同比下降2.6%;全省实现建筑业增加值 847.2亿元,同比增长5.2%,占全省GDP6.6%。

2、行业发展特点及存在主要问题

(1)建筑企业竞争力快速提高,施工规模逐年扩大。在固定资产规模不断增长的拉动下,建筑业得到了快速的发展,施工规模逐年扩大。“十二五”全省完成建筑业总产值14046.8亿元,年均2809.4亿元。

(2)对社会经济贡献份额不断增大,支柱产业地位日益提升。“十二五”期间,全省建筑业累计实现全社会建筑业增加值2968.7亿元,年均742.2亿元,比“十一五”期间完成增加值年均增长90.4%,

(3)科技创新能不断增强,技术水平显著提高。“十二五”期间,全省建筑业科技进步和技术创新步伐明显加快,新技术、新材料、新工艺、新设备的推广和研发,使行业科技创新能力不断提升,科技研发成果明显增多,大大促进了建筑企业劳动生产力的大幅大幅度提高。2015年按施工产值计算的全员劳动生产率为32.7万元/人,同比增长9.9%。

(4)建筑业总产值规模增速放缓。受国内经济增速放缓,国家及地方拉动内需投资减少等因素影响,2015年全年完成建筑总值同比下滑5.5个百分点。

(5)产值利润率有所下降。2015年全省建筑实现产值利润率2.88%,同比下降了0.02%。主要是受建筑业经济形势不佳,企业市场竞争压力增大,靠压低竞价承揽业务,导致产值利润率水平有所下降。

(三)河南省

1、企业经营情况

2015年全省共有资质内建筑业企业5142家,比上年增加13家,全省建筑业总承包与专业承包企业共完成建筑业总产值8046.67亿元,同比增长1.7%,比去年同期下降11.2个百分点,增速是近十年的最低水平;实现利润 273.59亿元,比上年下降30.2%,产值利润率为 3.4%;新开工房屋施工面积2.36亿平方米,同比下降2.1%;竣工产值4411.67亿元,同比下降0.1%。企业新签合同额8435.2亿元,同比增加4.18%,就业人数260万,同比增加7.9%,境外承包工程48.32亿美元。

占生产比重较大的特级、一级企业建筑业总产值较上年同期下降2.6%,应收工程款较上年同期增长13.9%,利润总额较上年同期下降25.6%。

2、行业发展特点及存在主要问题

(1)地区之间建筑业发展不平衡。2015年,郑州、洛阳继续领跑全省建筑业,对全省建筑业发展的支撑作用进一步增强。洛阳、安阳、新乡、驻马店、信阳、周口、商丘等7个省辖市分别作为豫西、豫北、豫南和豫东板块的代表排在全省前列。

(2)省内建筑业同质化竞争明显。全省建筑业企业专业相对集中,以房屋建筑为主,同质化竞争相对集中、激烈。

(3)民营企业发展速度加快。民营企业的快速发展和比重的提升,说明省内建筑业企业产权制度改革的步伐进一步加快,企业的活力得到增强。

(4)外向度与企业竞争力关联度高。从建筑业企业资质分类上看,总承包资质企业外向度高于专业承包资质企业,完成的产值与企业资质级别成正比。从企业的隶属关系看,隶属中央、省、省辖市及县的企业外向度逐渐下降。

(5)建筑企业整合度低。大都只能提供产品中的一段,比如勘察、设计、施工、安装调试等,工程总承包很少,因此大部分企业只是单一规模大,并不能发挥整个行业产业链优势。

(四)浙江省

1、企业经营情况

2015年,全省建筑企业完成建筑业总产值达23980.6亿元,比去年同期增长5.8%,增幅下降6.4个百分点。其中省外产值12191.7亿,同比增长7.6%,增幅下降4.8个百分点,省外产值占全省建筑业产值总量的50.8%,省外产值占比同比提高0.8个百分点;全省建筑业新签合同额21861.1亿,同比下降2.1%,增幅比去年同期下降9.7个百分点;全省建筑业实现利润总额为598亿元,同比增长3.8%

企业境外承包工程情况:2015年,全省国外经济合作完成营业额405.63亿元人民币,同比增长23.85,呈现稳定增长的态势。其中,对外承包工程完成营业额401.24亿元人民币,同比增长19%。

2、行业发展特点

从全省企业的主要经济指标看,保持稳中有升的态势。从全国来看,市场份额进一步扩大。2015年,省建筑业总产值占全国建筑业总产值的13.3%,总产值增幅比全国增幅2.3%高出3.5个百分点;全年房屋建筑施工面积20.2亿平方米,占全国房屋建筑面积的16.3%。从全省来看,建筑业支柱产业地位依然稳固。2015年,全省建筑业在省内实现增加值2563亿元,贡献地税收入423.5亿元,分别占全省GDP总值得6.0%和地税入库的11.7%;其中建筑业增加值同比增长9.3%,超过全省地区生产总值增幅1.3个百分点,继续发挥着全省经济支柱产业的作用。

(五)深圳市

1、企业经营情况

2015年,全市建筑业完成总产值2238亿元,比上年增长2.01%;预计利润96亿元,预计同比增长4.35%;施工规模稳步增长,全年新签合同2636亿元,同比增长9.98%。

2、行业发展特点及存在主要问题

(1)深圳市重点开发区域为深圳市建筑业的发展提供项目支持。目前深圳提出的前海蛇口自贸区建设、湾区经济建设、低碳城等深圳15个重点开发区域建设等战略部署,将有望成为深圳建筑业新的经济增长点。交通、市政等基础设施建设与投资使深圳建筑业得以持续推进。深圳未来的城市发展规划为建筑业的持续发展提供项目支持;

(2)固定资产投资增幅创17年新高。全年全市固定资产投资3298.31亿元,增长21.4%,增速创自1999年以来连续17年新高,分别高出全国和全省11.4和5.6个百分点,其中城市更新改造投资573.02亿元,增长43.1%,占固定资产投资比重17.4%,同比提高2.7个百分点。房地产开发项目投资1331.03亿元,增长24.5%;非房地产开发项目投资1967.27亿元,增长19.4%;

(3)绿色建筑与建筑工业化。绿色建筑与建筑节能减排工作继续稳居全国前列。新增节能建筑面积超过1993万平方米;新增绿色评价标识项目112个,新增绿色建筑面积1137万平方米。太阳能热水建筑应用面积规模超过1500万平方米、太阳能光电装机容量46.8兆瓦。建成投入使用的建筑废物综合利用项目由5个增加至6个,建筑废弃物综合处理能力由520万吨提升至620万吨,全年共处理建筑废弃物约500万吨,新增6个建筑工业化示范基地和1个示范项目,华阳国际成为全国首家被授予“国家住宅产业化基地”的设计型企业。

(4)建筑市场竞争激烈。本市建筑企业2098家(包括本市外省内企业和外省企业),从总体上看,无论是从业主体数量还是生产能力上均已经严重过剩,“僧多粥少”将会成为长期的态势。

(5)企业经营压力加大。人力等成本要素不断上升影响建筑业的发展,由于建筑业人力资源投入大,人工成本高严重影响着企业的利润和竞争力。同时随着经济发展和劳务工人保障福利的完善,人工成本得以不断上升,低人工成本不再是建筑业竞争优势,产值利润率低,无发展后劲。

本市建筑企业在国际市场中占有率极少,本市企业中总承包特级企业只有3家,所占市场份额不足6%。

(五)天津市

1、企业经营情况

2015年,天津市建筑业各集团完成建筑业总产值2062.21亿元,比2014年增加132.97亿元,增长6.9%。全市城乡建设固定资产投资保持平稳,完成投资4100亿元,占全市固定资产投资的28.1%;建筑业企业建筑施工能力继续保持稳步增加,新开工5000万平方米,竣工4600万平方米,在施面积1.3亿平方米。

2、行业发展特点及存在主要问题

(1)进一步规范建设市场经营秩序,强化事中事后监管。建立市区(县)建委联席会议制度,每季度召开一次,研究解决制约市场监管疑难问题20余个,强化市场事中事后管理水平提升。从净化市场的角度,为企业创造更多发展空间,出台《关于进一步推动我市建筑市场统一开放相关工作的通知》,废除外地进津备案压证制度,取消各区县制度壁垒,鼓励更多的优秀施工企业进入天津市场,杜绝恶性竞争的市场行为,筑牢事中事后监管的制度基础。加快执业人员信用评价办法研究,信用管理从企业向人员拓展;建立标后合同履约情况的跟踪监控机制,规范承发包各方主体行为;建立市区两级建筑市场信用评价管理体系,营造诚信褒奖和失信惩戒的环境;运用网络科技推广“一控、四监管”的模式,实现市场与现场联动、市区两级联管,进一步增强了建筑市场事中事后监管的可操作性。

(2)创新招投标监管模式,实施招投标全过程监管。按照市委的统一部署,我们对十八大以来4177项典型项目建设手续进行梳理,出台了我市加强财政资金建设项目招投标监管工作的意见,建立了六项长效机制,堵塞了漏洞。深化招投标系统软件开发,基本实现了从招标公告报名、辅助评标、中标结果备案等环节的电子化管理,进一步规范招投标程序。建立了招投标关键节点预警监控系统,严格约束了招投标各方行为,降低人为因素对评标的影响,保证优秀企业以合理价格中标。深入项目现场,促进全运会场馆、第四中学迁建、供热改燃等一批重点工程项目依法合规按时开工建设。全年累计完成招标6992项,中标金额1399.32亿元;合同备案5859项,合同金额1194.23亿元;工程担保739项,担保金额57.49亿元。

2015年,我市建筑市场信用信息被招投标资信提取30820次,信用等级为A类和B类的企业在投标过程中加分19178次,中标项目2251项,企业守法经营和自律意识进一步增强,建筑市场“奖优罚劣”的市场环境已初步形成。据统计,2015年全年归集各类信用信息20040条。其中,企业工程业绩信息2659条、良好信息3120条、工法技术信息2521条、归集在施项目2522项,在施项目检查记录9218条。

(3)关注建筑业农民工,保障合法权益不受侵害。落实实名制等建筑业农民工三项管理制度,受理解决农民工劳务费投诉97件,涉案金额6687万元,有力地保护了农民工的合法权益。在中铁十八局、中南建筑等单位,开展有技术专长农民工向合同制工人转化试点工作,在就业组织、社会保障、技能培训等方面积累了工作经验。全年建成国家电网客服中心北方基地(一期)工程项目、滨海总医院项目等非永久标准化农民工公寓120处。多层次开展农民工实用技能培训,全年完成农民工培训10万人次。五是组织开展职业技能大赛全市18个分赛区、近万名一线技术工人参与了技能比赛活动,选拔出81名优胜选手,为举办第六届建筑业职业技能大赛决赛打下基础。

(4)进一步加强市场执法监察力度,保障安全生产责任落实。印发《天津市建筑市场执法检查办法》,并建成我市建筑市场执法监察工作平台,统一全市执法检查程序、检查内容和处罚标准,邀请住建部专家就建筑市场违法违规行为认定标准进行讲解,提高执法监察人员素质水平。在深入开展工程质量治理两年行动过程中,市区两级建筑市场监察部门加强日常巡查,检查工程项目2857项次,企业2801家次,查处存在违法行为的项目330个,涉及企业507家次,共处罚款1086.17万元。开展全市建筑市场专项检查,抽查在施建筑工程62项,针对发现的问题,对20家企业给予通报批评,约谈了8家企业的负责人,营造了依法打击建筑市场违法违规行为的强大声势,保障了建筑市场规范运行和建设项目质量安全。

四、抽样行业2015年度企业经营情况

(一)电力建设行业经营情况

截止2015年末,电力建设行业中的施工企业统计对象共115家。其中,水电28家(中国水电股份18家、葛洲坝集团8家、其他水电2家);火电53家(中国电建21家、中国能建29家、内蒙古3家);送变电34家(国家电网28家、中国南网5家、内蒙古1家)。115家施工企业分别隶属于中国电建集团、中国能建集团、国家电网公司、中国南方电网公司和内蒙古电力等企业。

1、营业收入

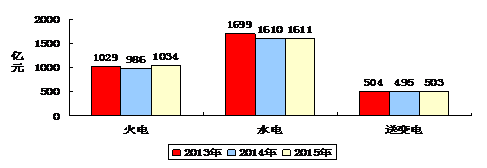

2015年,行业完成总营业收入3148亿元,同比降低1.84%。水电施工企业2015年总营业收入1611亿元,同比持平;火电施工企业2015年总营业收入1034亿元,同比增长4.87%;送变电施工企业2015年总营业收入503亿元,同比增长1.62%。

图 2013~2015年营业收入对比图

2、境外营业额

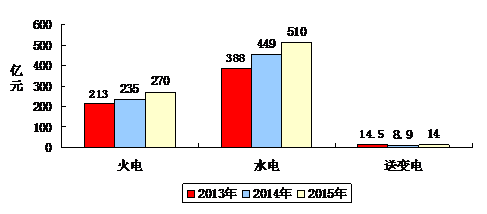

2015年,施工企业实现境外营业额794亿元,同比增长14.57%。水电施工企业2015年境外营业额510亿元,同比增长13.59%;火电施工企业2015年境外营业额270亿元,同比增长14.89%;送变电施工企业2015年境外营业额14亿元,同比增长57.30%。

图 2013~2015年境外营业额对比图

3、合同额

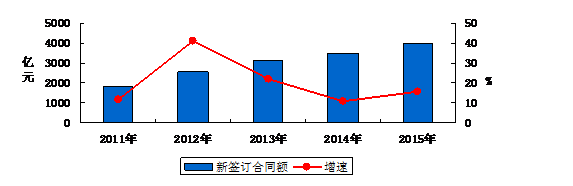

2015年,施工企业合同存量8411亿元,其中本年新签4008亿元,同比分别增长6.32%和15.50%,其中:水电施工企业合同存量5352亿元,其中本年新签2362亿元;火电施工企业合同存量2212亿元,其中本年新签1149亿元;送变电施工企业合同存量847亿元,其中本年新签497亿元。

2015年,施工企业合同存量8411亿元,其中本年新签4008亿元,同比分别增长6.32%和15.50%,其中:水电施工企业合同存量5352亿元,其中本年新签2362亿元;火电施工企业合同存量2212亿元,其中本年新签1149亿元;送变电施工企业合同存量847亿元,其中本年新签497亿元。

图 2011~2015年新签订合同额及增速图

4、利润及税金

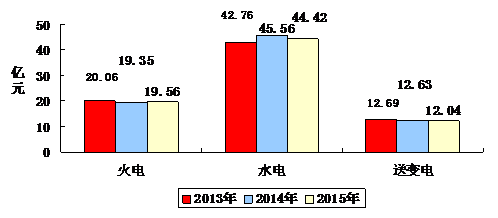

2015年,施工企业实现利润总额67.57亿元,同比降低10.29%。实现营业税及附加76.01亿元,同比降低1.97%。水电施工企业2015年实现利润48.75亿元,同比降低22.21%。实现营业税及附加44.42亿元,同比降低2.50%;火电施工企业2015年实现利润10.69亿元,同比增长79.36%。实现营业税及附加19.56亿元,同比持平;送变电施工企业2015年实现利润8.13亿元,同比增长21.52%。实现营业税及附加12.04亿元,同比降低4.67%。

图 2013~2015年营业税金及附加对比图

5、应收工程款

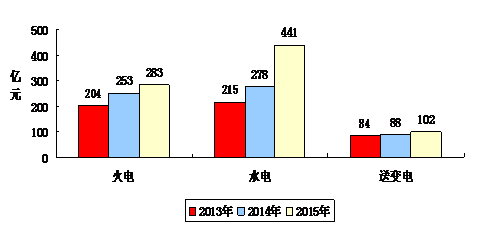

2015年,施工企业应收工程款826亿元,同比增长33.44%。应收工程款占营业收入的26.23%,比2014年提高了6.20个百分点。水电施工企业应收工程款441亿元,同比增长58.63%。应收工程款占营业收入的27.37%,比2014年提高了10.10个百分点;火电施工企业应收工程款283亿元,同比增长11.86%。应收工程款占营业收入的27.40%,比2014年提高了1.74个百分点;送变电施工企业应收工程款102亿元,同比增长15.91%,应收工程款占营业收入的20.23%,比2014年提高了2.45个百分点。

图 2013~2015年应收工程款对比图

(二)电力建设行业发展趋势展望

1、大力发展清洁能源,促进能源绿色发展

清洁发展作为能源发展的战略重点,应大力发展非化石能源。坚持集中与分布式并重、集中送出与就地消纳结合,稳步推进水电、核电、风电、太阳能、生物质能、地热能等可再生能源发展。

2、加快输电通道和智能电网建设,促进清洁能源利用

把建设以特高压为骨干网架的坚强智能电网作为清洁能源发展的重要保障,以适应转变电力发展方式的需要,推动我国电力资源的大范围优化配置。

3、加快电动汽车充电基础设施建设推,动环保和节能减排

国家出台的《关于加快电动汽车充电基础设施建设的指导意见》为加快我国电动汽车产业发展、大力推动节能减排增添了新引擎。《指导意见》确立了充电基础设施建设和城市电网等基础设施的同等地位,规划了充电基础设施的规模,引导社会资本参与充电基础设施建设及运营,要求各地将充电基础设施配套项目纳入配电网专项规划。到2020年,纯电动汽车和插电式混合动力汽车累计产销量将超过500万辆。

(三)石油工程建设行业2015年经营情况

2015年,受全球市场低迷、油价持续走低、产能过剩及石油公司境外投资减少等多因素影响,国内外石油建设市场萎缩,石油工程工程建设行业的营业收入、新签合同额和实现利润均有较大幅度下滑。

据不完全统计,2015年中石油所属工程建设企业实现营业收入约1078亿元,较2014年收入减少约270亿元,下降幅度约20%;实现利润约25亿元,较2014年利润减少约6亿元,下降幅度约20%;新签合同额约1307亿元,较2014年新签合同额减少约369亿元,下降幅度约22%,新签合同额外部市场超过石油内部市场2倍,国外市场超过国内市场2成,石油建设企业在困难之年开拓市场成效显著;2015年中石油所属工程建设企业数量38家,较2014年减少2家;就业人数125946人,与2014年基本持平。

(四)石油工程建设行业发展趋势展望

2016年国内石油工程建设市场受油价持续下滑、投资大幅度减少等因素的影响,形势非常严峻,虽然中石油2016年安排投资预计可望达2600亿元,但主要为上游勘探开发的投资,工程建设投资仅几百亿元,满足不了工程建设企业的总体需求。

国内工程建设项目,油气田建设工程主要以节能减排、更新改造工程为主;油气储运工程主要以陕京四线天然气管道、中俄天然气管道国内段、西部管网联络线等为主;炼油化工项目主要以质量升级、节能减排、更新改造工程为主。

国际工程建设项目,几大石油工程建设公司积极开拓国际石油建设市场已见成效,预计全年国际工程量会超过国内市场。

纵观石油工程建设行业形势,2016年依然是“僧多粥少”,形势极为严峻。工程建设企业要加快产业结构调整,延伸主业、全力开拓国内外工程建设市场,以“积沙成塔、集腋成裘”的策略赢得市场、抢占市场,是企业生存与发展、队伍稳定的重要保证。